乐动平台·(中国)官方网站欢迎您!

乐动平台·(中国)官方网站欢迎您!

时间:2024-08-01

2024年上半年,外部环境复杂性严峻性不确定性明显上升、国内结构调整持续深化等带来新挑战,但宏观政策效应持续释放、外需有所回暖、新质生产力加速发展等因素也形成新支撑。总的来看,上半年国民经济延续恢复向好态势,运行总体平稳、稳中有进。

从宏观指标看,经济运行总体平稳。观察经济运行状况,通常看经济增长、就业、物价和国际收支四大宏观指标。从经济增长看,上半年我国国内生产总值61.7万亿元,同比增长5.0%,对于我们这么大体量的经济体,能够实现5%左右的中高速增长难能可贵。

从发展质量看,转型升级稳中有进。当前我国正处于转变发展方式、优化经济结构、转换增长动力的攻关期,观察中国经济发展情况不仅要看经济增长之“量”,更要看转型之“效”、发展之“质”。今年以来,各地区各部门锚定高质量发展首要任务不动摇,完整、准确、全面贯彻新发展理念,有力推动动能转换、结构升级、质效提升。

2024年上半年,中国、印度、印尼、越南等新兴市场国家在国内宏观政策和外贸回暖等积极因素推动下,经济复苏节奏快于发达国家。一季度印度经济增速为7.8%,中国、印尼、越南等国增速也都超过了5%。在发达国家内部,则出现了“美国明强暗弱”和“欧洲由弱趋强”的消长变化。

从发展环境看,成绩取得殊为不易。事非经过不知难,成如容易却艰辛。今年以来,全球经济增长动能偏弱,通胀具有粘性,地缘政治冲突、国际贸易摩擦等问题频发,国内有效需求不足,企业经营压力较大,重点领域风险隐患较多,推动经济稳定运行面临诸多困难和挑战。在这种复杂情况下,以习近平同志为核心的党中央审时度势、不断加强顶层设计和整体谋划,各地区各部门鼓足干劲、靠前发力有效落实各项宏观政策,全国人民顶住压力、持续奋斗,各方面都付出了艰辛努力,取得的成绩很不容易、极不寻常。

中国国家统计局发布的数据显示,上半年国内生产总值616836亿元,按不变价格计算,同比增长5.0%。分产业看,第一产业增加值30660亿元,同比增长3.5%;第二产业增加值236530亿元,增长5.8%;第三产业增加值349646亿元,增长4.6%。分季度看,一季度国内生产总值同比增长5.3%,二季度增长4.7%。从环比看,二季度国内生产总值增长0.7%。

中国GDP同比增幅走势图

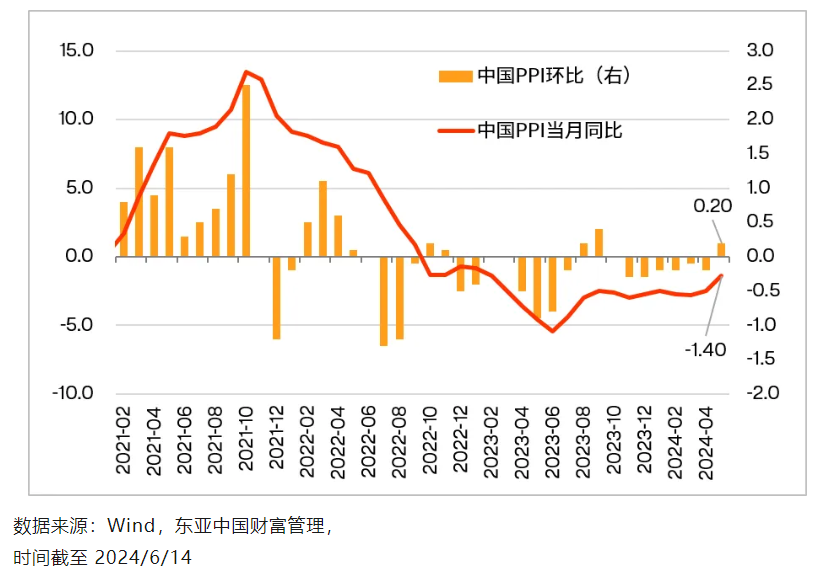

生产者物价指数(Producer Price Index),某个时期内工业企业产品第一次出售时价格变动的相对数,反映工业企业产品第一次出售时的出厂价格的变化趋势和变动幅度。

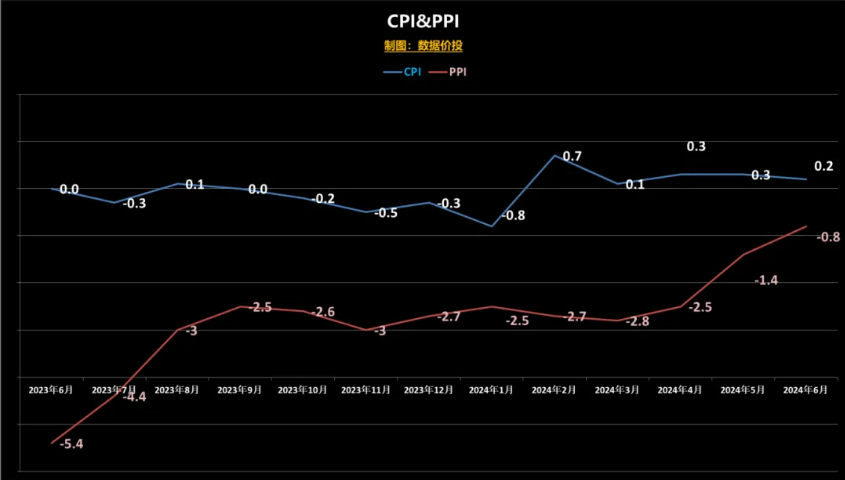

上半年,全国居民消费价格指数(CPI)同比上涨0.1%,一季度为同比持平。分类别看,食品烟酒价格下降1.4%,衣着价格上涨1.6%,居住价格上涨0.2%,生活用品及服务价格上涨0.9%,交通通信价格下降0.7%,教育文化娱乐价格上涨2.0%,医疗保健价格上涨1.4%,其他用品及服务价格上涨3.3%。在食品烟酒价格中,鲜果价格下降7.8%,鲜菜价格下降2.7%,猪肉价格持平,粮食价格上涨0.5%。扣除食品和能源价格后的核心CPI同比上涨0.7%。6月份,全国居民消费价格同比上涨0.2%,环比下降0.2%。

生产者物价指数(Producer Price Index),某个时期内工业企业产品第一次出售时价格变动的相对数,反映工业企业产品第一次出售时的出厂价格的变化趋势和变动幅度。

上半年,全国工业生产者出厂价格同比下降2.1%,降幅比一季度收窄0.6个百分点。其中,6月份同比下降0.8%,环比下降0.2%。上半年,工业生产者购进价格同比下降2.6%。其中,6月份同比下降0.5%,环比上涨0.1%。

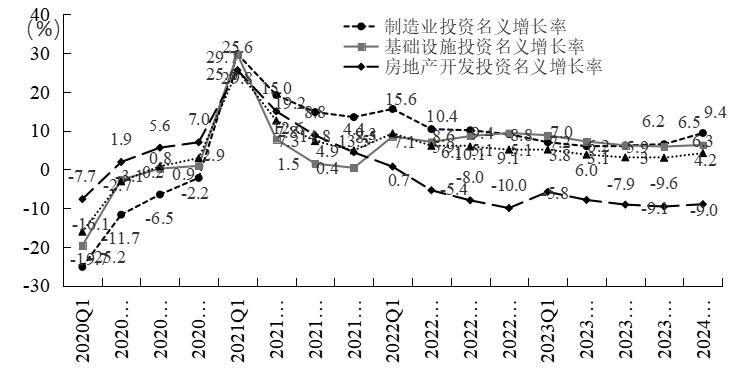

一定时期内建造和购置固定资产的工作量以及与此有关的费用变化情况。包括房产、建筑物、机器、机械、运输工具,以及企业用于基本建设、更新改造、大修理和其他固定资产投资等,其中基建投资、制造业投资和房地产投资是分析固定资产投资三个主要分项。

上半年,全国固定资产投资(不含农户)245391亿元,同比增长3.9%;扣除房地产开发投资,全国固定资产投资增长8.5%。分领域看,基础设施投资增长5.4%,制造业投资增长9.5%,房地产开发投资下降10.1%。全国新建商品房销售面积47916万平方米,同比下降19.0%;新建商品房销售额47133亿元,下降25.0%。分产业看,第一产业投资增长3.1%,第二产业投资增长12.6%,第三产业投资下降0.2%。民间投资增长0.1%;扣除房地产开发投资,民间投资增长6.6%。高技术产业投资同比增长10.6%,其中高技术制造业和高技术服务业投资分别增长10.1%、11.7%。高技术制造业中,航空、航天器及设备制造业,计算机及办公设备制造业投资分别增长38.3%、12.1%;高技术服务业中,电子商务服务业、科技成果转化服务业投资分别增长24.1%、17.4%。6月份,固定资产投资(不含农户)环比增长0.21%。

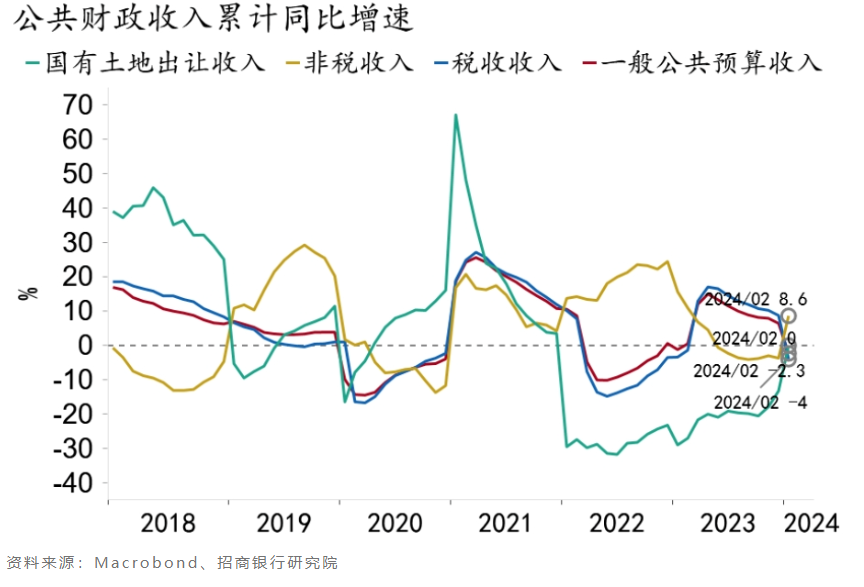

2024年上半年,全国一般公共预算收入为60877亿元,同比下降2.3%。这一数据反映了全国财政收入的总体情况,其中包含了中央和地方的一般公共预算收入情况。具体到税收方面,全国税收收入为49172亿元,同比下降4.9%,显示了税收收入的减少。在非税收入方面,非税收入为11705亿元,同比增长10.1%,显示出非税收入的相对增长。

从税收的具体项目来看,国内增值税、国内消费税、企业所得税、个人所得税、进口货物增值税、消费税等都有所变动。例如,国内增值税为20049亿元,同比下降7.1%;国内消费税为5111亿元,同比增长10%;企业所得税为11780亿元,同比增长1%;个人所得税为4240亿元,同比下降4.5%等。这些数据反映了各税种的收入情况及其变化趋势。

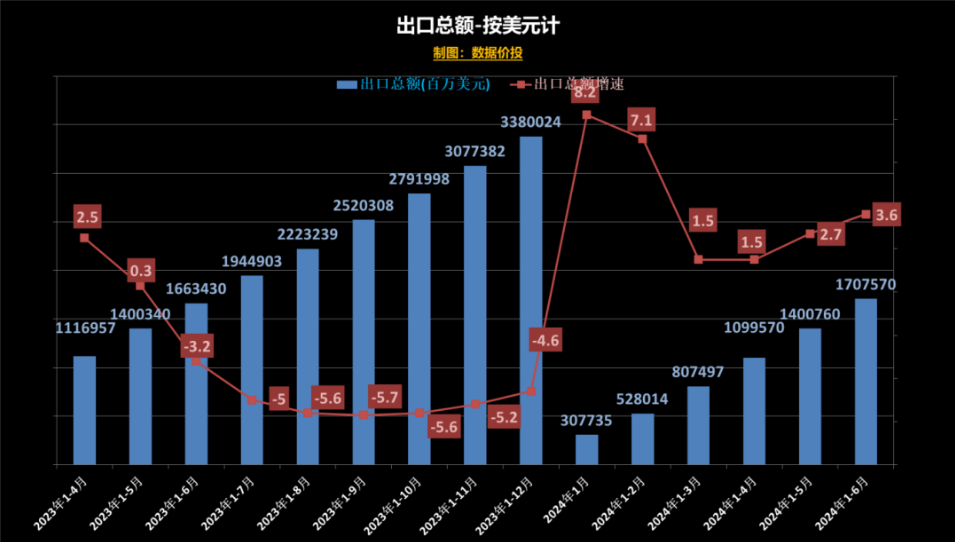

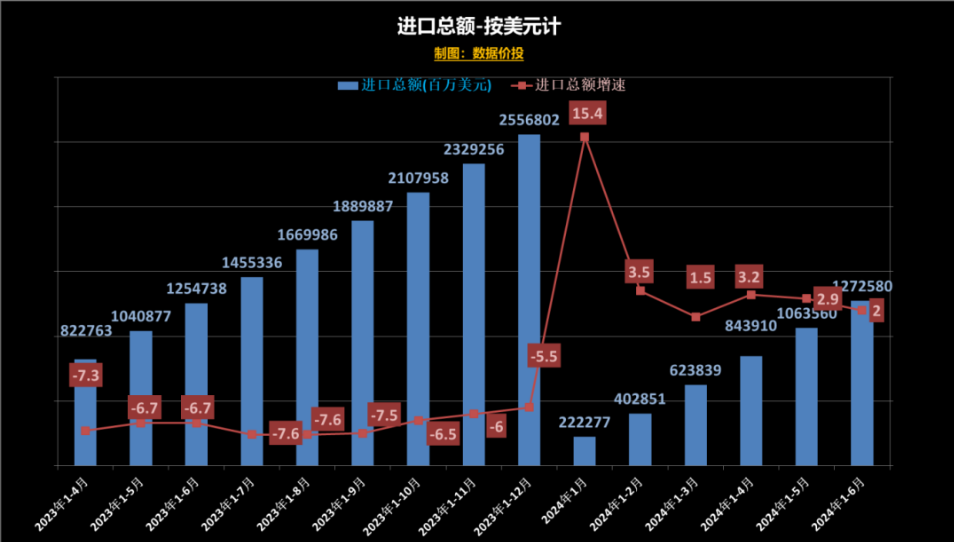

6月进出口数据整体不错,其中出口数据亮眼,进口稍有下降,按照美元计价:

1)1~6月的出口总额为17076亿美元,同比增3.6%,相比上月(2.7%)有所提升;进口总额为12726亿美元,同比增2%,相比上月(2.9%)继续回落;

2)单6月来看,出口总额同比增8.6%,进口总额同比增-2.3%。

5月美国宣布对中国的“新三样”商品加征关税,但6月中国的出口不降反升,部分体现了出口的韧性,部分也有“抢出口”效应的因素在。

M1货币供应量统计口径之一,也称为狭义货币,等于流通中的现金(M0)再加上单位的活期存款。

M2货币供应量统计口径之一,也称为广义货币,等于M1+准货币,准货币包括储蓄存款、单位定期存款以及其他存款。

社会融资规模,一定时期内(每月、每季或每年)实体经济从金融体系获得的全部资金总额。

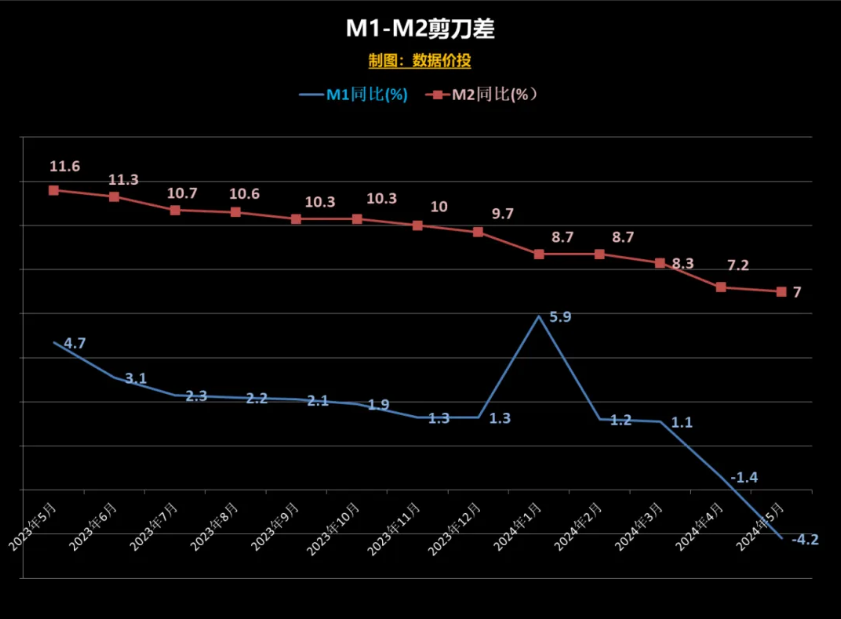

1)6月M1增速-5%,连续第3个月为负增长,且跌幅较上月的-4.2%继续扩大;M2增速也有所下滑到6.2%;M1-M2的剪刀差较上月维持不变,仍为-11.2%。

M2增速的继续下降,部分是由于应对之前货币空转情况的主动政策调整,部分也反映了房地产行业的低迷以及社会融资的下降。

而M1的继续下降反映实体经济活力的继续低迷。

当前的看点是:M1和M2的增速是否在6月触底了,这个概率还是比较大的。

2)6月社融存量增速稍有下降至8.1%;

6月的社融增量为3.3万亿,低于去年同期的4.22万亿;其中托底的主要还是政府债券,企业债券融资则小有下滑。

3)6月居民中长期贷款为3202亿,环比上月提升明显,部分受房企年中冲刺的季节性影响,但稍低于去年同期的4630亿。

6月企业中长期贷款为9700亿,低于去年同期的15933亿。

4)6月的MLF和LPR利率均维持原样,按兵不动。

美国6月CPI为3.0%,“意外”回落,进一步确认了通胀压力逐步缓解的趋势,预计美联储将在9月开始降息的概率有所增加。

而中国6月的CPI则是从上月的0.3%回落到0.2%,再加上今天发布的低迷的M1及社融数据,是增加了进一步降息降准的需求。

而美国一旦开始降息,也将减轻中国保汇率的压力,及提供了进一步降息的空间。

《暂行办法》并规定了M1为狭义货币,M2为广义货币,M2-M1为准货币。

6月份,规模以上工业增加值同比实际增长5.3%(增加值增速均为扣除价格因素的实际增长率)。从环比看,6月份,规模以上工业增加值比上月增长0.42%。1—6月份,规模以上工业增加值同比增长6.0%。

024年上半年,美国经济总体呈现“滞的风险未至,涨的风险未消,紧货币伴随宽财政”格局。消费增速放缓但服务消费仍具韧性,投资在高利率掣肘下表现不弱。劳动力市场有所降温,政策延续“紧货币+宽财政”格局。预计下半年美国GDP增速小幅下降,全年可实现略高于2%的增长。

2024年6月份,欧洲制造业PMI为48%,较上月下降1个百分点,未能延续上月快速上升势头。从主要国家来看,俄罗斯制造业PMI较上月上升,且保持在54%以上;英国、荷兰、西班牙制造业PMI仍在50%以上,但较上月有明显下降;德国和法国制造业PMI较上月均有不同程度下降,且均在50%以下。上半年,欧洲制造业PMI均值为48%,较去年同期上升0.5个百分点。二季度,欧洲制造业PMI均值为48.2%,较一季度上升0.4个百分点。

2024年上半年,欧洲制造业恢复力度好于去年同期;二季度也较一季度有所提升,但指数均值仍在48%左右,且6月份有较为明显回调,意味着欧洲制造业恢复仍存在波动,且力度仍相对较弱。欧洲央行开启了降息进程,但复苏前景仍存在较大不确定性。地缘政治冲突和政局变动是当前困扰欧洲经济恢复的不确定因素。占比最大的德国制造业景气度仍未见明显好转,其制造业PMI仍在45%以下。6月,德国慕尼黑IFO经济研究所发布的德国商业景气指数也出现了今年以来的首次下降。

进入第二季度,日本经济表现相对稳定,预计将强于第一季度。日本制造业PMI有所反弹,强于第一季度的平均水平,且在5月份站上50荣枯线。不过,服务业PMI表现则不尽如人意,较第一季度呈现出明显的疲弱态势。日本的消费表现强于此前,消费金额的实际增速转为正数,应与刚结束的“春斗”有关。不过消费回暖的可持续性仍需要观察。制造业表现相对亮眼,第二季度延续增长势头。对外贸易方面,日本第二季度商品贸易逆差较去年同期有所缩减。日本银行的货币金融政策在第二季度保持与第一季度基本一致。日本银行的按兵不动也是日元在第二季度整体贬值的重要因素之一。日本股市在第二季度处在盘整阶段,汇率在因日本财务省的干预后大幅震荡,之后则继续重启弱势。

根据最新的数据,印度6月采购经理人指数(PMI)继续处于扩张区间,出口增速创历史新高,私营部门就业率也创14年来最大增幅,整体经济增势迅猛。根据孟买证券交易所最新数据,其总市值为5.05万亿美元,投资者总数1.73亿。自2023年3月的低点以来,印度的市值激增了超过60%。

值得注意的是,印度现在拥有多达100家市值超过100亿美元的上市公司。这一数字在疫情前还仅有30家。2024年6月,印度央行预测从4月1日开始的本财年印度经济增速将达到7.2%,此前预测为7%。

2024年上半年俄罗斯GDP同比增长5%。这一增长得益于多方面因素的共同作用,包括但不限于:消费者活动的持续旺盛、人均收入的显著增加以及消费者信心的稳固提升。此外,企业调查数据也显示出投资需求的高企,这些都预示着俄罗斯经济正在迈向更加积极的发展轨迹。2024年1、2、3月,俄罗斯综合PMI分别为55.1、52.2和52.7。制造业PMI分别为52.4、54.7和55.7,服务业PMI分别为55.8、51.1和51.4,显示俄罗斯经济景气度仍高。

2024年上半年,越南国内生产总值(GDP)增长6.42%,增速有所提升,对比近年数据也算得上不错的成绩。制造业采购经理指数(PMI)延续了近期小幅扩张的趋势,表明工业生产正在持续复苏。越南6月制造业PMI录得50,与上月持平。越南海关公布了令人瞩目的数据,显示越南在 6 月份的出口实现了显著增长,增长率达到 4.3%,出口总额高达 336.6 亿美元。这一积极的经济指标为越南的经济发展注入了强劲的动力,也在全球经济舞台上吸引了众多关注的目光。虽然年初以来越南经济表现强劲,但是通胀仍然为经济的可持续发展带来些许挑战。2024年5月越南通胀同比增长4.44%,今年前5个月的平均通胀约为4.03%,略高于可控上限4.0%,但是仍在政府设定的2024年通胀目标区间4.0%-4.5%之间。

Copyright©2019 万瑞公司 ICP备案:京ICP备16035998号-1

技术支持:平东信息